Влияние цифровых технологий на финансы*

Вы узнаете, какие изменения происходят в организации финансовых служб с точки зрения ролей сотрудников и принципов работы в результате освоения системы финансовыми специалистами и появления в штате миллениалов, нежелающих заучивать список кодов транзакций.

Во вступительной части книги рассматривается влияние цифровых технологий на финансы, а также как финансовые службы должны трансформироваться для предоставления ценной информации специалистам по бизнес-процессам. Вы узнаете, какие изменения происходят в организации финансовых служб с точки зрения ролей сотрудников и принципов работы в результате освоения системы финансовыми специалистами и появления в штате миллениалов, нежелающих заучивать список кодов транзакций. И уже начиная с вводной части начнем погружение в тему SAP. Чтобы наглядно представить текущую ситуацию для многих компаний, использующих решения SAP, мы расскажем историю SAP от самого первого клиента и до современных многонациональных корпораций. Вы узнаете, какие прикладные компоненты и базовые точки интеграции между логистикой и финансами применялись в системе SAP R/3, и увидите, как изменились наши подходы к внедрению по мере распространения глобализации. Во вступительной части также освещен подъем, который переживали хранилища данных в конце 1990-х и переход на SAP ERP. Вы получите общие сведения об отраслевых решениях, а затем мы перейдем к технологическим изменениям, которые стали возможны благодаря появлению SAP HANA, в том числе изменению структуры решения SAP для финансов.

* Оригинал (англ.): SAP S/4HANA Finance: The Reference Guide to What’s New. Джанет Салмон, Мишель Хаесендонкс. Издательство SAP PRESS. Введение. 2019, с. 25–48.

SAP S/4HANA Finance: The Reference Guide to What’s New Janet Salmon, Michel Haesendonckx

Изучите различия между SAP Business Suite и SAP S/ 4HANA Finance. Раскройте потенциал Универсального журнала, SAP Fiori и других функций нового пакета. Разберитесь, как ключевые функции способны изменить ваши финансовые процессы. Познакомьтесь с новыми принципами и новой терминологией. Подготовьте свою команду к предстоящим изменениям.

Перед тем, как перейти к описанию системы SAP S/4HANA, рассмотрим функциональные факторы, определяющие необходимость внедрения данного решения. Чтобы представить себе путь технологического развития, приведший нас к системе SAP S/4HANA, в вводной части мы также обратимся к истории SAP ERP.

В настоящее время происходит цифровая трансформация бизнеса, во всех сферах появляются новые технологии, что приводит к фундаментальным переменам в способах ведения бизнес-деятельности и предоставления сервиса клиентам. Для конечного потребителя это означает коренное изменение его покупательского опыта. Для финансовых служб это означает переход от подхода предоставления отчетов для поддержки бизнес-процессов и большим объемом операций, выполняемых вручную в электронных таблицах, к новым принципам работы.

Если компания в целом ориентирована на поддержку конечного заказчика, финансовая служба со своей стороны поддерживает бизнес как своего клиента. Сотрудники финансовых отделов знают, что специалисты по бизнес-процессам могут быть не менее требовательными, чем собственно клиенты компании. Руководство сегодня не готово ждать отчетов с цифрами, а хочет иметь мгновенный доступ к показателям, чтобы проверить, выполняется план или требуются корректировочные меры. Для выполнения всех этих требований финансовым службам нужны технологии предоставления показателей, необходимых специалистам по бизнес-процессам, процесс планирования, предусматривающий минимальное вмешательство пользователя, и средства прогнозирования, которые покажут, куда же все это движется.

Пришло другое поколение. Двадцать лет назад финансовый директор, используя свои знания в учете, составлял и анализировал финансовую отчетность. Сегодня же все операции по учету компьютеризированы, поэтому финансовый директор должен хорошо разбираться в ИТ-системах. Это не означает, что все финансовые директора должны освоить программирование или изучить анализ данных, но они совершенно точно достаточно хорошо знакомы с современными технологиями, чтобы доносить до ИТ-отделов свои требования и понимать, насколько они выполнимы, а также активно участвовать в проектах внедрения программных систем, с помощью которых и будут достигнуты поставленные цели.

Итак, в вводной части книги SAP S/4HANA Finance: новые возможности рассмотрим изменения роли финансов и ожидания бизнеса, см. раздел Новая роль финансов.

Возможно, многие читатели уже в той или иной степени знакомы с SAP, работают в системе сейчас или занимаются ее внедрением уже много лет. В любом случае вы знаете, что решения по проектированию, которые принимаются в организации в рамках внедрения SAP, влияют на то, какую информацию вы сможете получить из системы. В разделе Финансы с SAP описана история компании SAP, поскольку эта информация в контексте финансов поможет вам лучше понять, почему в вашей организации приняты те или иные алгоритмы действий. Только понимание истоков поможет найти верный путь к цели. Мы не стремимся во что бы то ни стало оправдывать происходящие изменения. Мы хотим разобраться, как работают финансы сегодня и что здесь можно улучшить.

Новая роль финансов

Первоначально задачей финансов было лишь формирование и анализ финансовой отчетности, однако сегодня все иначе. Изменения в роли финансов обусловлены тремя ключевыми тенденциями: ожидается, что финансы все больше будут брать на себя задачи стратегического делового партнера; финансовые директора все лучше разбираются в системах и сотрудничают с ИТ для создания целостной системы управления, чтобы не просто закрывать баланс, но и передавать финансам задачи стратегического делового партера; финансовые операции все чаще выполняются с помощью мобильных устройств.

Финансы как стратегический деловой партнер

Если вы хорошо знакомы с работой ИТ и бизнес-отделов, вы наверняка слышали жалобы на то, что финансовые службы становятся больше активными, чем поддерживающими партнерами для бизнеса. Часто это сопровождается эмоциональным обсуждением «трансформации финансов» и «цифровых финансов».

Встав на путь трансформации многие финансовые службы переосмысливают свою роль как составляющей большой корпорации, свою цель и внутреннюю структуру, необходимые навыки персонала и тип системного ландшафта, необходимый для поддержки компании. Что это означает на практике?

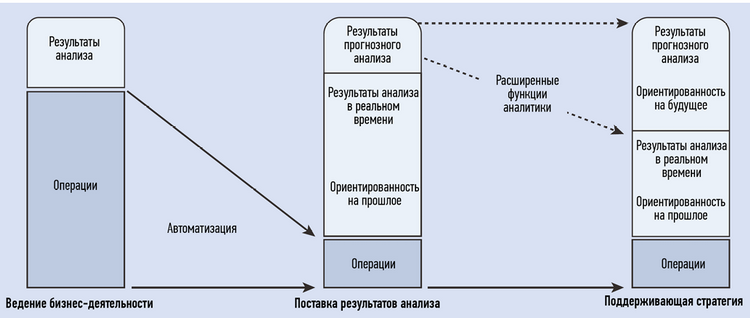

Чтобы понять происходящие с финансами изменения, обратимся к Рис. 1. Перед финансовыми отделами стоят три ключевых задачи: выполнять бизнес-процессы, предоставлять результаты анализа и реализовывать поддерживающую стратегию.

Рис. 1. Сокращение операционных финансов для предоставления более эффективной информации с ориентацией на будущее

Выполнение финансовых операций

Исторически сложилось так, что основной задачей финансового отдела было выполнение обязательных операционных задач, необходимых для поддержания бизнес-деятельности. Другими словами, финансовые отделы отвечают за то, что счета оплачиваются вовремя, электричество не отключают, и компания может продолжать получать выручку.

Разумеется, бизнес-функции управления кредиторской задолженностью и формирования налоговой отчетности остаются актуальными. Однако теперь этого недостаточно. Вместо простого поддержания финансовой машины в рабочем состоянии (разумеется, с максимально возможным сокращением затрат!) фокус все больше смещается на непрерывную поставку результатов анализа бизнес-данных, приоритезацию задач и выполнение операций, создающих ценность для организации.

Чтобы освободить время на выполнение операций, создающих стоимость, нельзя просто отказаться от операционных задач (см. левую часть Рис. 1). Эти задачи по-прежнему необходимо выполнять, но делать это нужно более эффективными способами. Именно здесь важную роль играют современные технологии. В классических системах планирования ресурсов предприятия (ERP) значительная доля автоматизации обеспечивалась за счет установки набора правил с последующей автоматизацией их выполнения. Несмотря на то, что такой подход позволил несколько повысить эффективность, автоматизация на базе правил имеет свои пределы, просто потому что в реальном мире бизнеса идеальное выполнение любых правил невозможно. Представьте себе процесс от заказа до оплаты: если бы в нашем мире соблюдались правила, каждый деловой партнер производил бы оплату точно в срок и с выполнением согласованных условий платежа. Тогда период погашения дебиторской задолженности всегда был бы нулевым. К сожалению, в реальной жизни так поступают крайне мало организаций (если таковые вообще существуют), поэтому разработка правил не решит все наши проблемы.

В связи с этим компания SAP работает над предоставлением беспрецедентного уровня автоматизации на базе и с учетом следующих компонентов:

- Использование аналитических функций для поддержки пользователей из финансовых отделов при выполнении критических задач, а не ежедневной рутины. Например, вам не придется заглядывать в список открытых позиций, если по KPI вы видите, что все открытые позиции были оплачены. Если у вас есть доступ к этой информации с главного экрана, вы сможете мгновенно переключиться на более важные задачи, требующие вашего вмешательства.

- Обучение на практике вместо изучения правил. Именно так проходит процесс обучения у людей, мы называем это машинным обучением.

- Сотрудничество с разными специалистами из любых отделов. Подобно Алексе и Сири цифровые помощники, например, SAP CoPilot помогают более эффективно наладить коммуникацию и сотрудничество.

Эти возможности поддерживают как операционный процесс в целом, так и трансформацию способов моделирования и выполнения финансовых процессов, в частности.

Обеспечение перспективного понимания и реализация поддерживающей стратегии

Раньше автоматизация операционных финансовых задач часто проводилась с целью сократить число сотрудников (тем самым снизив затраты на финансовые операции), однако сегодня приходит другое понимание. Несмотря на то, что мы по-прежнему стремимся минимизировать затраты на финансовые операции, все больше внимания уделяется ценности финансовой службы для организации. Поэтому вместо автоматизации операционных задач с целью сокращения численности штата сегодня важнее отказаться от заданий, не создающих дополнительной стоимости, чтобы освободить место для новых инновационных и ценных ролей:

- Специалисты по анализу больших данных и по обработке данных.

- Обозреватели рынка и аналитики.

- Разработчики новых бизнес-моделей.

- Эксперты по моделированию и прогнозированию.

- Эксперты по разработке бизнес-стратегий.

Автоматизация в финансах — не просто создание отчетности на конец месяца для внутренних и внешних специалистов. И это подводит нас ко второй ключевой области наряду с эффективностью финансовых операций: обеспечение наличия у финансовых специалистов времени и возможностей для предоставления результатов анализа, важных для поддержки процесса принятия решений в компании.

Если посмотреть на то, сколько финансовых служб предоставляют сегодня поддержку при принятии решений, мы увидим большое поле для оптимизации, в частности, в следующих сферах:

-

Своевременная доступность информации для управления

Часто финансовая информация для управления становится доступной только после закрытия месяца. Чтобы эффективно использовать эту информацию, организациям необходимо получать ее быстрее.

Представьте классический периодический процесс закрытия, в результате которого внутренняя и внешняя отчетность создается только после окончательной обработки закрытия. Для некоторых организаций такая информация поступает слишком поздно, ведь многие важные бизнес-решения необходимо принимать в середине месяца. Чтобы своевременно предоставлять эту информацию нужным специалистам, организации обращаются к непрерывному учету или мягкому закрытию. Целью непрерывного учета является не выполнение жесткого закрытия в любой момент в течение периода, а предоставление корректной и достаточно подробной информации бизнес-специалистам для принятия текущих решений.

-

Автоматизация процессов создания отчетности

Результаты анализа бизнес-операций создаются преимущественно вручную, но автоматизация в этой сфере позволяет организациям сфокусироваться на оптимизации.

Мы можем существенно повысить эффективность предоставления нужной информации бизнес-специалистам. Вероятно, Microsoft Excel остается наиболее популярным приложением для обработки отчетности. Несмотря на то, что это очень гибкий инструмент, у него есть ряд недостатков. Например, не обеспечивается непротиворечивость данных, а для получения правильных ответов требуется секционировать и фрагментировать данные вручную.

А если бы нам удалось автоматизировать основной объем работ по созданию отчетов и сделать этот процесс более гибким, чтобы любой пользователь мог получить доступ к нужной информации напрямую или даже автоматически? Или пойдем еще дальше и представим, например, что система автоматически проводит анализ причин отклонений в финансовой эффективности по конкретному направлению бизнеса.

Во многих случаях существующие хранилища данных отвечают некоторым из этих требований, но при этом возникают задержки, а для большинства из них требуется определенный уровень агрегации, поэтому мы теряем детали, которые могут быть важны для понимания истинных причин. По сути, использование хранилищ данных — источник дополнительной работы по сверке (т. е. это разные источники достоверных данных). Однако если мы сможем поставлять результаты анализа напрямую в операционной системе ERP, можно будет не только проводить анализ на основе транзакционной информации, но и обеспечить единый источник достоверных данных, поскольку каждый пользователь будет автоматически видеть одни и те же данные.

Это вовсе не значит, что хранилища данных или архитектура бизнес-информации и аналитики уходят в прошлое. Несомненно, эти инструменты дают нам множество преимуществ, в том числе возможность объединять данные из разных источников.

-

Замена отчетности, ориентированной на данных прошлых периодов

Управленческая отчетность используется, в основном, для анализа данных за прошлые периоды. Ориентированные на будущее организации хотят вкладывать средства в анализ будущих периодов для поддержки своих бизнес-процессов.

Информация о прошлом многое говорит нам об оптимизации ситуаций в будущем. Поэтому для поддержки своих бизнес-процессов многие организации стремятся получать результаты анализа с ориентацией на будущее. Компании отходят от классического бюджетирования и двигаются в сторону прогнозирования на основе факторов, которые они считают важными для своей финансовой эффективности. После моделей планирования на базе электронных таблиц расширенные приложения для планирования и прогнозирования — это большой шаг вперед.

Однако можно сделать еще один шаг и интегрировать ориентированную на будущее информацию в тот же единый источник достоверных данных. Это не решит проблемы при сверке, но позволит выполнять прогнозирование на основе фактических данных в реальном времени.

И главное, прогнозное моделирование поможет нам автоматизировать процессы и перевести результаты анализа с ориентацией на будущее на более высокий уровень. Как будет показано в главе 8, это не обязательно означает, что все должны стать экспертами по статистике.

Автоматизация значительной части ручной работы по созданию отчетов с обеспечением доступности результатов анализа в любой момент в рамках периода, а также расширение фактической информации путем добавления результатов анализа с ориентацией на будущее являются ключевыми факторами, которые делают финансы стратегическим деловым партнером организации, оправдывающим ее ожидания. В этой книге показано, как эти факторы поддерживаются в SAP S/4HANA на основе единого источника достоверных данных.

Финансовые директоры с глубоким пониманием принципов работы систем

Финансовые директора являются главами финансовых отделов в организациях. Исторически в их сферу ответственности входило управление финансовым учетом (внешним) и управленческим учетом (внутренним).

Однако в последние годы необходимый набор навыков финансового директора расширяется и выходит за рамки главных финансовых тем. Теперь финансовые директора должны хорошо разбираться в программных системах для финансов. Дело в том, что новые технологии открывают критически важные возможности для трансформации финансов, но единственный способ реализовать их — это встроить использование технологий в функционально управляемы процесс финансовой трансформации.

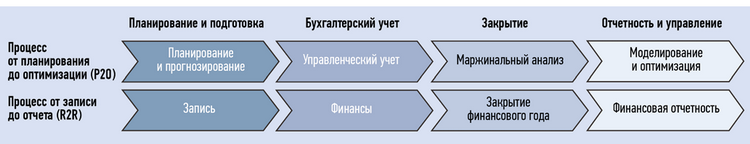

В этой книге мы хотим четко обозначить связь между функцией финансов и технологиями. Для этого рассмотрим два процесса, формирующих основу финансов:

- Процесс от записи до отчета (R2R) отвечает за выполнение функции правового учета. Сюда относится запись всех данных, поступающих из множества операционных систем с последующим выполнением финансового учета, финансового закрытия и финансовой отчетности.

- Процесс от планирования до оптимизации (P2O) связан с внутренним финансовым планированием и анализом. Основными задачами здесь являются планирование и прогнозирование, выполнение управленческой отчетности и маржинального анализа, а также моделирование и оптимизация финансов компании.

Эти два пакета финансовых процессов связаны друг с другом, часто протекают во взаимной зависимости и выстраиваются в финансовую последовательность, см. Рис. 2.

Рис. 2. Базовые финансовые процессы

Планирование и прогнозирование

Отправной точкой для любой организации является создание и реализация бизнес-плана с последующим прогнозированием на будущий период для отслеживания успеха (или неудачи!).

Оформите подписку sappro и получите полный доступ к материалам SAPPRO

Оформить подпискуУ вас уже есть подписка?

Войти